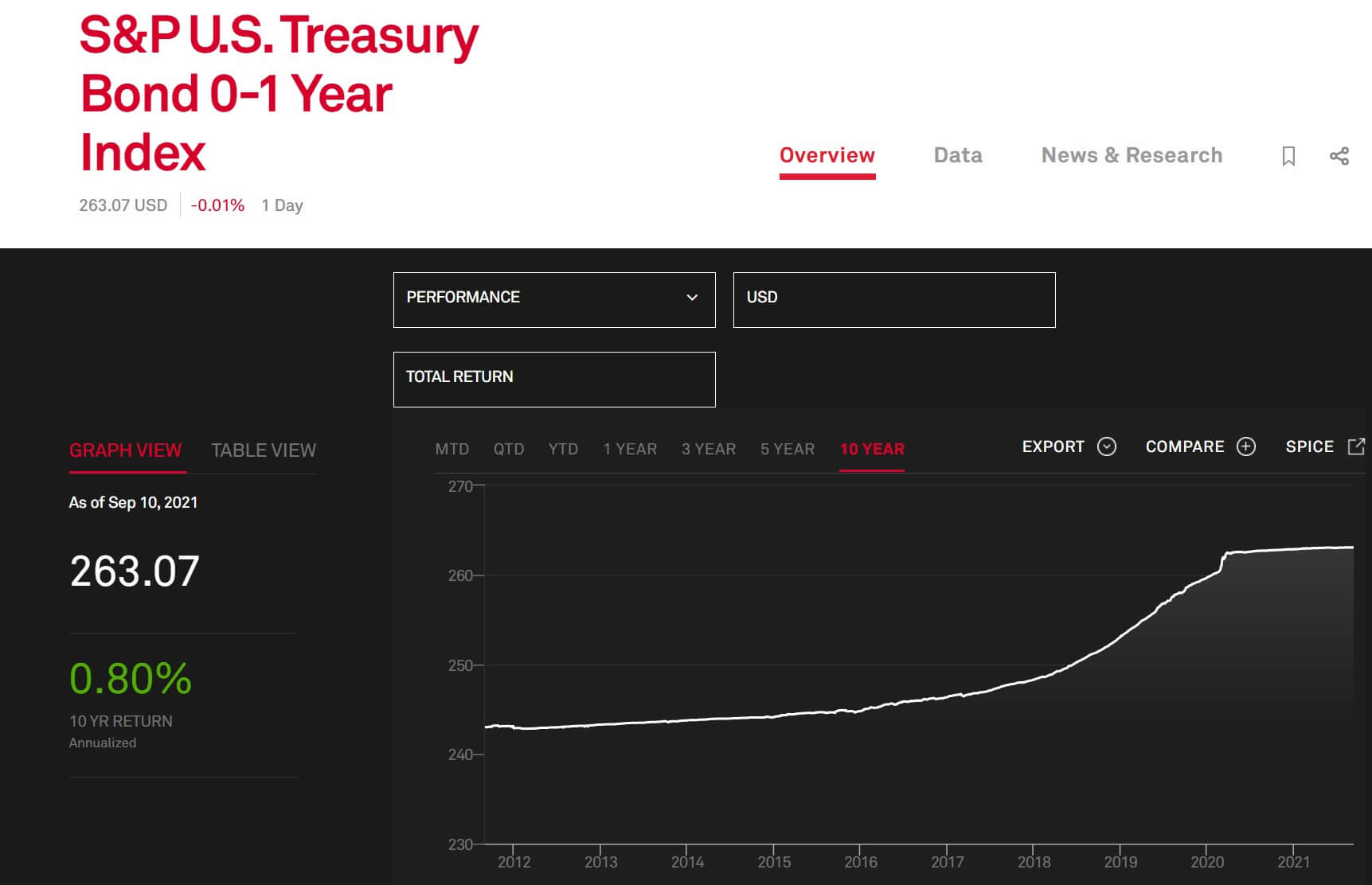

활성 ETF를 미국 채권에 투자하는 방법으로 사용

안녕하세요 여러분 올빼미입니다. 오늘은 미국 채권에 투자하는 방법으로 액티브 ETF를 살펴보겠습니다. BONDPIMCO 활성 채권 ETF

운용사: 핌코 순자산: USD 33.5B(약 4.3조원) 배당수익률: 3.31% 운용수수료: 0.56% 채권수: 1,059개 Top 10 가중치: 31% 회전율: 368% 상장일: 2012년 2월 29일 주가 , 2023년: US$92.45(2023년 2월 14일 종가) BOND는 벤치마크 지수 추적이 없는 활성 ETF로 고수익 채권 30%, 우선주 30%, 비미국 외화 채권 10%, 신흥국 15%를 사용 시장채권을 능동적으로 운용하면서 고정수익을 창출하는 전략으로 운용되는 채권연계주식이다.

※ BOND채권의 비중

채권 유형별로는 구조화채권, 회사채, 국고채가 각각 37.9%를 차지했다. 각각 28.8%와 15.4%입니다.

※ 투자등급별 BOND 비중

투자적격 관점에서는 AAA와 BBB채권이 각각 56.7%, 20.4%로 가장 높은 비중을 차지했으며, 투자적격평균은 A+%, 26.9%, 듀레이션 형성은 6.03으로 나타났다. FIXDFirst Trust TCW 기회 고정 수입

운용사: 퍼스트트러스트 순자산: USD 34.5B (약 4.4조원) 배당수익률: 3.16% 운용수수료: 0.65% 채권수: 826개 Top 10 비중: 40% 회전율: 445% 상장일: 2017년 2월 14일 Daily 주가: $44.78(2023년 2월 14일 종가) FIXD는 추적할 벤치마크 지수가 없는 활성 ETF입니다.

※ 채권유형별 FIXD의 비중은 채권유형별로 나누어 국채 45.1%, 구조화채권 25.9%, 회사채 22.5%를 차지함. ※ FIXD의 투자등급별 투자등급은 AAA등급 채권과 BBB등급 채권이 각각 47.2%, 21.1%를 차지하며, 채권 평균 투자등급은 A입니다. 만기는 1~3년, 3~5년, 5년이며 나머지 7년의 채권 비중은 각각 25.2%, 21.0%, 19.4%이며 현재 듀레이션은 6.70이다. BOND vs FIXD ※ BOND와 FIXD 누적 수입 비교표 위 그림은 2017년 2월 이후 BOND와 FIXD 일 누적 수입을 비교한 결과입니다. 거의 똑같아 보입니다. ※ BOND와 FIXD의 통계적 비교 BOND와 FIXD의 연환산 수익률은 각각 0.89%와 0.69%로 최근 1년 수익률은 -9.7%와 -9.3%로 상대적으로 낮은 편이다. 변동성은 각각 4.98%와 5.55%였으며 위험과 수익성 지표인 샤프 비율은 각각 0.18과 0.13이었다. 오늘은 미국채권투자법의 액티브본드에 대해 알아보았습니다. 여러분 감사합니다.